El tipo de cambio al mayoreo cerró alrededor de los 18.40 pesos por dólar en los mercados internacionales, lo que significó una depreciación respecto al viernes pasado de 8.34% o 1.42 unidades, su mayor retroceso semanal desde mediados de marzo de 2020 al inicio de la pandemia.

En la semana, el tipo de cambio tocó un mínimo de 16.92 y un máximo de 18.46 pesos por dólar, nivel intradía no visto desde la sesión del 20 de octubre del 2023.

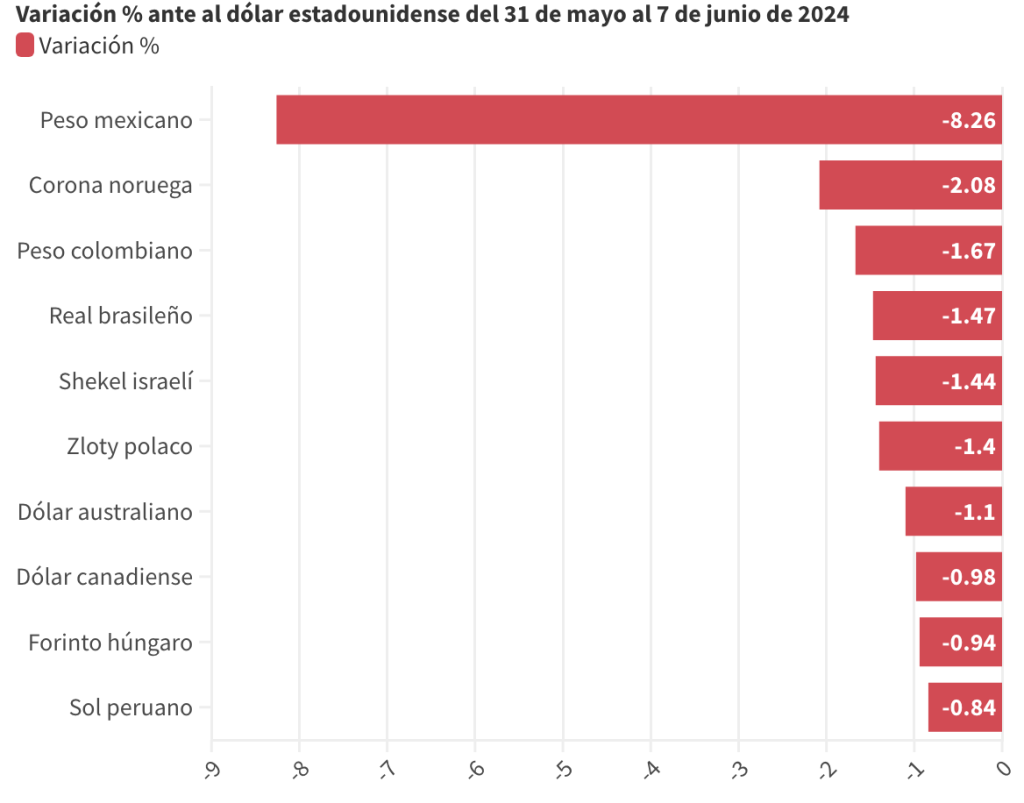

Resultado de lo anterior, la moneda mexicana termina como la más perdedora en la semana en los cruces de las principales divisas frente al dólar a nivel global, la segunda divisa más depreciada fue la corona noruega con 2.08%, seguido del peso colombiano con 1.67%, y el real brasileño, 1.47%.

El movimiento de la paridad estuvo influenciado a nivel interno por los recientes comentarios del Gobierno actual y del grupo de legisladores electos de su partido sobre las reformas constitucionales en septiembre, comentó Janneth Quiroz, directora de análisis económico, cambiario y bursátil de Monex.

Otro factor que depreció al peso mexicano fue el fortalecimiento generalizado del dólar estadounidense que en la semana ganó 0.88%, de acuerdo con el índice ponderado, su mayor incremento desde la semana que terminó el 12 de abril. Lo anterior sucedió ante la publicación de los datos de empleo positivos en Estados Unidos, que hacen pensar que la Reserva Federal mantendrá la tasa de interés alta por más tiempo.

El dólar al menudeo terminó la semana en 18.60 pesos a la venta en las ventanillas de los bancos, 6.6% o 1.15 unidades por arriba del cierre del viernes anterior, de acuerdo con información de grupo financiero Banorte.

Junto con el alza del tipo de cambio, se observaron caídas en el mercado de capitales en México, el Índice de Precios y Cotizaciones de la BMV cerró la semana con una pérdida de 3.99%.

De las 35 emisoras que integran el Índice de Precios y cotizaciones 26 cayeron en la semana, resaltando: Banorte con un retroceso de13.7%; Gentera, -10.3%; Industrias Peñoles, -10.0%; Banco del Bajío, -9.6%; Grupo México, -9.3%; Megacable, -9.0%; Qualitas, -8.8% y Banregio, -8.3%